Os planos de desinvestimento da OI e sua

situação financeira tenebrosa

Depois do histórico sobre a intenção do Governo Dilma, pelas mãos do Ministro

Paulo Bernardo, entregar os bens reversíveis relativos aos contratos de

concessão da telefonia fixa em troca de investimento em redes privadas, é muito

prudente que continuemos na vigilância.

Isto porque, apesar de o Ministro das Comunicações e dirigentes da ANATEL terem

afirmado que não há planos para a entrega de bens reversíveis, o certo é que

todas as concessionárias, mas especialmente a OI, vêm alienando de forma

acelerada bilhões em bens vinculados às concessões:

Histórico recente de alienações da OI

Em maio de 2012, a jornalista Mariana Mazza denunciou a intenção da Oi de

leiloar 89 imóveis, a PROTESTE denunciou o ilícito ao juiz da ação civil pública

movida para garantir a inclusão dos inventários de bens reversíveis nos

contratos de concessão e solicitou explicações da ANATEL. Essa movimentação toda

levou à suspensão das vendas.

Em dezembro de 2012, em nova investida, a OI vendeu 3 imóveis com valor superior

a R$ 340 milhões. Respondendo a ofício enviado pela PROTESTE solicitando

esclarecimentos sobre os bens reversíveis da Oi, a ANATEL afirmou que editou o

ato 7.721, de 21/12/2012 determinando:

“I – Abstenham-se de alienar e/ou onerar qualquer bem imóvel que integre seu

patrimônio, bem como de suas controladoras e coligadas, sem a comprovação

prévia, ratificada pela agência, da dispensabilidade de tais bens para a

continuidade do serviço de telecomunicações prestado em regime público”.

Também em dezembro de 2012, a OI vendeu 1,2 mil torres:

Fonte: Exame

[19/02/13]

Oi está aberta à venda de mais torres

"O diretor financeiro da Oi, Alex Zornig, deixou em aberto a possibilidade de

novas vendas de torres: "vendemos 1,2 mil torres, mas nosso parque é muito

maior". (...)

Em julho deste ano a Oi vendeu mais 2113 torres:

Fonte: Convergência Digital

[15/07/13]

Oi repassa gestão de 2113 torres por R$ 686.7 milhões à SBA Torres

“Em comunicado oficial à Comissão de Valores Mobiliários nesta segunda-feira,

15/07, a Oi informa que celebrou acordo com a SBA Torres Brasil LTDA para

exploração comercial e uso de 2113 torres de telecomunicações e respectivas

áreas por R$ 686.725.000”. (...)

Também em julho deste ano, a Oi vendeu a GlobeNet – empresa de cabos submarinos:

Leia na Fonte: Estadão

[15/07/13]

BTG compra empresa de cabos submarinos da Oi por R$ 1,7 bilhão

"Acordo faz parte da estratégia da empresa de telecomunicações de vender

ativos para reduzir seu endividamento, que em março chegava a R$ 27,5 bilhões”

(...)

Esses são alguns exemplos que vieram a público; mas, certamente, existem muitas

mais alienações e onerações ocorridas à margem das regras estabelecidas por lei

e regulamento para os bens reversíveis.

Esta prática não tem sido adotada só pela OI. Todas as concessionárias vêm

atuando há anos precarizando e esvaziando os contratos de concessão. A ANATEL,

no ofício que encaminhou a PROTESTE respondendo sobre bens reversíveis

relacionou os Processos Administrativos por Descumprimento de Obrigações (PADOS);

em janeiro eram 46 PADOS contra todas as concessionárias.

Há PADOS instaurados em 2005; o que nos autoriza a conclusão de que a

Superintendência de Fiscalização atua, mas o Conselho Diretor da agência faz

corpo mole.

O descontrole da ANATEL quanto aos bens reversíveis tem sido alvo de atuação do

Tribunal de Contas da União (TCU) e do Poder Judiciário. Foi provocada pelo TCU

que a ANATEL realizou auditoria em 2007, cujo relatório traz as seguintes

constatações (texto recuperado via OCR):

3. RESULTADO DOS EXAMES

9. Ao dar inicio aos trabalhos, a auditoria obteve da SPB o processo

contendo a documentação referente ao histórico sobre a Regulamentação para o

Acompanhamento e Controle de Bens Reversíveis, Processo n° 53500 020207/2005.

Pode-se constatar, por meio dia referido processo, que o primeiro informe que

trata do assunto foi expedido em 14/11/2001, mais de 03 anos após o assinatura

dos contratos de concessão. O Informe nº 950/PBOAC/PBOA/SPB, trata do proposta

de realização de Consulta Pública acerca da norma "Procedimento para

Desvinculação, Alienação, ou Oneração de Bens Vinculados à Concessão do Serviço

Telefônico Fixo Comutado destinado ao uso do público em geral --STFC".

10. A norma foi enviada para análise e apreciação da

Procuradoria da Anatel, que produziu o Parecer N°750/2001, de 11 de dezembro de

2001, o qual tratou da análise da minuta de norma de desvinculação, alienação ou

oneração de bens vinculados à concessão do STFC, minuta a passar por Consulta

Publica por determinação do Conselho Diretor. O parecer conclui, feitas as

sugestões relatadas no próprio parecer e no corpo do texto, quer Procuradoria é

pelo envio da Norma à Consulta Pública.

Constatação 01

11. Ausência da relação dos bens à época da privatização, que constituem os

chamados Bens Vinculados à Concessão, em especial os classificados como bens

reversíveis, na forma disposta na Cláusula 21.1, §§ 1°, 2° e 3° do

correspondente contrato de concessão celebrado com a Anatel, cm 1998.

Evidências

12. Na Solicitação dc Auditoria - SA nº 001/NP/MCB/2007, o item 1 consiste em:

"informar, com base no que determina a LGT, artigos 93, 101 e 102 e o Contrato

de Concessão, Capitulo XXI e Anexo N° 01, relação dos bens reversíveis à época

da privatização dos serviços públicos de telecomunicações". Em resposta, a SPB

informa por meio do Mem. 216/2007- PBOAC/PBOA:

"Os contratas de concessão celebrados entre a Anatel e as prestadoras em regime

público em 2 de junho de 1998, publicados no Diário Oficial da União em 4 de

Junho de 1998, devidamente arquivados na Biblioteca da Agência, trazem em seus

Anexos Nº 01 a qualificação dos bens reversíveis da prestação do serviço

telefônico fixo comutado, sem, contudo, discriminar e relação daqueles bens.

Informamos ainda que não consta dos registros da Anatel acervo documental

apresentado pelos agentes participantes do processo de reestruturação e da

desestatização das empresas federais de telecomunicações - Telebrás, Minicom,

BNDES e Bolsa de Valores do Rio de Janeiro - que contivesse relação dos bons

reversíveis indispensáveis à prestação do STFC".

Constatação 02

13. Existência de um lapso regulatório no que

se refere à ausência de regulamentação acerca dos bens vinculados à concessão,

em especial, os classificados como bens reversíveis, no período de junho de 1998

a 25 de janeiro de 2007, quando entrou em vigência o Regulamento de Controle dos

Bens Reversíveis, na forma de Anexo à Resolução n° 447, de 19 de outubro de

2006.

Evidências

14. No tocante a esta constatação, a SPB informa:

'Item 2 — Com objetivo de exercer controle sobre os bens reversíveis e conforme

consta do Processo 53500020207/2005, em 14 de novembro de 2001, foi elaborado

Informe de nº 950/2001/PBOAC/PBOA/SPB, com a proposta de realização de Consulta

Publica acerca da norma "Procedimento para Desvinculação, Alienação ou oneração

de Bens Vinculados à Concessão do STFC destinado ao usa do público em geral"

para apreciação da Procuradoria da Anatel e posterior decisão do Conselho

Diretor da Agência, fls 2 a 5.

Por orientação do Conselho Diretor, conforme

consta no Informe 343/2002/PBOAC/PBOA/SPB de 16 de agosto 2002, fls 9 a 11, foi

elaborada novo minuta de norma "Procedimento para Desvinculação, Alienação ou

Oneração de Bens Reversíveis utilizados na prestado de serviços de

telecomunicações sobre os regimes de concessão ou permissão", encaminhada para

apreciação da Procuradoria e posterior decisão do Conselho Diretor da Agencia.

Vejam que a própria ANATEL reconhece “lapso regulatório no que se refere a

ausência de regulamentação acerca dos bens vinculados à concessão, em especial,

os classificados como bens reversíveis, no período de junho de 1998 a 25 de

janeiro de 2007”.

A postura do Governo com relação às alienações promovidas pela OI

Portanto e fazendo referência ao post anterior, que tratou do suposto plano do

governo de entregar os bens reversíveis em troca de investimentos em redes

privadas, anunciado amplamente mas não implementados, tenho a seguinte suspeita

quanto à estratégia do Governo para tocar adiante suas intenções confessadas

publicamente de entregar o “esqueleto” da telefonia fixa para as teles: O MELHOR

PLANO É NÃO TER PLANO, POIS SEM DECRETO E SEM ATOS ADMINISTRATIVOS CONCRETOS A

IMPUGNAÇÃO DOS MESMOS PELAS VIAS ADMINISTRATIVAS E JUDICIAIS FICA MUITO MAIS

DIFÍCIL.

Se for mesmo assim, é fácil entender o motivo pelo qual o Governo e a ANATEL têm

feito vista grossa com relação às alienações da OI.

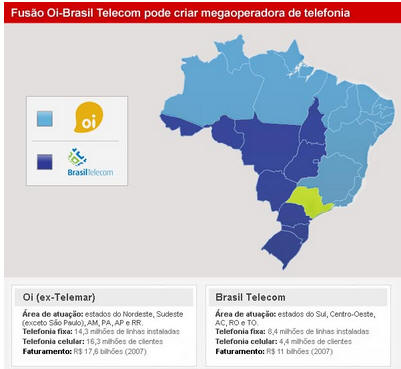

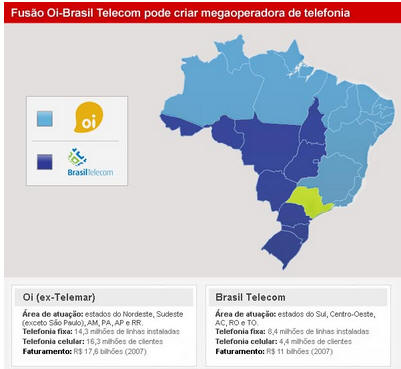

E no caso da OI o Governo tem ainda mais motivos, pois alterou o Plano Geral de

Outorgas em 2008 para permitir que a Telemar incorporasse a Brasil Telecom, sob

a justificativa de que a empresa, que hoje atua como concessionária em 97% do

território nacional se tornasse uma “supertele multinacional”.

Fonte: G1

[25/04/08]

Entenda o processo de fusão entre Oi e Brasil Telecom

União das duas operadoras criará 'supertele' que será 'líder isolada' do

mercado nacional.

Para que negócio se concretize, Anatel terá que promover mudança na legislação

do setor.

O acordo anunciado pela Oi e pela Brasil Telecom poderá criar uma "supertele

verde e amarela" - operadora de atuação quase nacional, com sócios majoritários

brasileiros que se tornará a maior do setor no Brasil. A mudança afetará mais de

20 milhões de brasileiros, clientes das duas companhias.

Segundo o fato relevante divulgado nesta sexta-feira (25) pela Oi, o valor do

negócio é de R$ 5,86 bilhões - valor acima das expectativas de mercado. (...)

A situação de grave endividamento da OI

Entretanto, o tiro saiu pela culatra. A OI vem numa situação de endividamento

profunda, além de tratar muuuuito mal seus consumidores:

Fonte: Convergência Digital

[24/07/13]

Como no 1º trimestre, Oi supera limite de endividamento

Assim como no primeiro trimestre, a Oi voltou a superar o limite de

endividamento conforme demonstraram os resultados do segundo trimestre e nesta

quarta-feira, 24/7, anunciou ao mercado financeiro que não fará distribuição de

dividendos.

“Os dados levantados até o momento relativos ao trimestre encerrado em

30/06/2013 apontam que a alavancagem da Companhia ultrapassou o limite de três

vezes o índice Dívida Líquida (incluindo a remuneração a ser paga no exercício)

/ EBITDA”, diz o comunicado ao mercado.

“Em vista disso, não foi observada essa condição, considerada essencial para a

companhia, para se efetuar o pagamento dos dividendos aos acionistas no mês de

agosto”, completa a operadora. Os resultados do segundo trimestre serão

apresentados em 13/8”.

A Associação dos Engenheiros de Telecomunicações tem publicado vídeos no Youtube

comentando a grave situação da OI, cuja dívida líquida está na casa dos R$ 27,4

bilhões.

Aqui está um deles:

Fonte: YouTube.

[05/06/13] AET

Vídeos - Dívida líquida da Oi - R$ 27,4 bilhões

AET manifesta preocupação sobre o nível de endividamento da Oi, cuja dívida

líquida atingiu R$ 27,4 bilhões no 1º trimestre/2013 de acordo com artigo

publicado no Jornal Valor Econômico de 12/Maio/2013 sob o título

'Crise de confiança' leva Oi a perder 40% de valor no ano. A preocupação da

AET se estende aos usuários, fornecedores, acionistas e empregados da Oi, uma

vez que a empresa está perdendo sua capacidade de honrar seus compromissos sem

que haja uma ação da CVM, Anatel e Ministério das Comunicações. O BNDES continua

fazendo empréstimos à Oi sem levar em conta o elevado grau de endividamento.

Apesar de o BNDES já ter injetado bilhões na OI, ela continua em situação de

endividamento grave que tem afetado dezenas de fornecedores. Veja a notícia da

moratória imposta aos credores da concessionária em 2012:

Leia na Fonte: Estadão

[05/09/12]

Oi deixa de pagar fornecedores por um mês

Decisão preocupa credores da operadora, que argumentou, em carta, que medida

é resultado da atualização do sistema SAP

SÃO PAULO - A Oi decidiu que não pagará nenhuma conta neste mês. Ela distribuiu

uma carta na semana passada informando que, por conta da instalação de uma nova

versão do sistema de gestão empresarial SAP, "não realizará pagamentos aos seus

fornecedores durante o mês de setembro"

“Todos os pagamentos deste mês foram adiados para 10 de outubro. A partir do

próximo mês, a empresa pagará fornecedores somente no dia 10, ou no dia útil

posterior.

A situação preocupa os fornecedores, pois muitos deles dependem do pagamento da

Oi para honrar seus próprios compromissos. Mesmo grandes empresas podem receber

um impacto negativo substancial por causa da decisão da Oi. Somente uma delas

tem uma conta de cerca de R$ 160 milhões a receber da operadora em setembro.

Nesta quarta, a Associação Brasileira da Indústria Elétrica e Eletrônica (Abinee)

enviou uma carta ao presidente da Oi, Francisco Valim, pedindo que a suspensão

dos pagamentos seja revista. "A decisão coloca em risco a saúde financeira dos

fornecedores", argumentou a Abinee, na sua carta à Oi. A associação também

defende que a concentração dos pagamentos no dia 10 de cada mês seja feita de

forma escalonada, para não prejudicar os compromissos já agendados”. (...)

Conclusão

Então, considerando que a OI tem agido a vontade, sem que haja uma atuação

efetiva, seja da ANATEL seja do Ministério das Comunicações, podemos cogitar

sobre a possibilidade de que o Governo está fazendo vista grossa, para salvar a

OI – empresa cujos principais acionistas são colaboradores históricos do Partido

dos Trabalhadores, pondo em risco o setor de telecomunicações como um todo, já

que a OI é a detentora da posse de backbone e backhaul em 97% do território

nacional, fornecendo capacidade de rede para muitas outras operadoras de

telecomunicações, fornecendo para os Poderes Públicos, e empregando milhares de

trabalhadores.

Esse sentimento ficou mais forte quando, no último dia 30 de julho, em reunião

na Secretaria Geral da Presidência da República, onde esteve presente o

Ministério das Comunicações, ao perguntar para os seus representantes se estavam

acompanhando a alienação pela OI dos cabos submarinos, ouvi a seguinte resposta:

Não estamos acompanhando, mas suponho que se a Oi está vendendo é porque ela

pode vender. Esta resposta está gravada e este assunto está tratado a 1:17 min

da reunião:

Fonte: YouTube.

[30/07/13]

Reunião Diálogos Comunicações

Portanto, parece que o PNBL 2.0 passou a ser uma ausência de plano, pois,

pelo menos a princípio, resta uma margem muito maior para agir ou deixar de agir

sem um questionamento direto.

Assim, repito a questão do post anterior: O PNBL 2.0 fez água?

Abraço a todos.

Flávia Lefèvre Guimarães

Transcrições das matérias referenciadas no texto:

Leia na Fonte: Exame

[19/02/13]

Oi está aberta à venda de mais torres

O diretor financeiro da Oi, Alex Zornig, deixou em aberto a possibilidade de

novas vendas de torres: "vendemos 1,2 mil torres, mas nosso parque é muito

maior"

São Paulo - Em dezembro passado, a Oi vendeu 1,2 mil torres de telefonia celular

nas regiões Norte e Sul para a empresa TorreSur pelo valor de R$ 516 milhões,

conforme revelado em recente matéria do jornal Valor Econômico. O negócio

impactou positivamente o seu balanço financeiro do quarto trimestre.

Em teleconferência com analistas de mercado nesta terça-feira, 19, o diretor

financeiro da Oi, Alex Zornig, ao ser perguntado sobre a possibilidade de haver

outras receitas não recorrentes no exercício de 2013, deixou em aberto a

possibilidade de novas vendas de torres ao longo do ano: "vendemos 1,2 mil

torres, mas nosso parque é muito maior".

O executivo disse que pode, sim, haver eventos não recorrentes que impactem

positivamente a receita da empresa em 2013, mas nada que pudesse ser estimado

agora.

No documento de apresentação do balanço, a venda das torres é descrita da

seguinte maneira: "Essa operação está em linha com a estratégia da Oi de

monetizar ativos não estratégicos, gerando recursos a serem aplicados na

operação core da empresa."

Em relatório divulgado em outubro do ano passado, o BTG Pactual avaliou em

aproximadamente R$ 1,8 bilhão o valor das cerca de 6 mil torres celulares da Oi.

-----------------------------------------

Leia na Fonte: Convergência Digital

[15/07/13]

Oi repassa gestão de 2113 torres por R$ 686.7 milhões à SBA Torres - por Ana

Paula Lobo

Em comunicado oficial à Comissão de Valores Mobiliários nesta segunda-feira,

15/07, a Oi informa que celebrou acordo com a SBA Torres Brasil LTDA para

exploração comercial e uso de 2113 torres de telecomunicações e respectivas

áreas por R$ 686.725.000.

Segundo o informe, a transação "traz como benefícios diretos para a Companhia a

otimização de recursos e a transferência dos custos de operação e manutenção dos

ativos para a Cessionária, ao mesmo tempo em que assegura a continuidade da

prestação dos serviços referentes à concessão do Serviço de Telefonia Fixo

Comutado – STFC –, na medida em que a Transação também compreende a locação de

espaço nestas mesmas Torres de Telecomunicações e Áreas pela Cessionária em

favor das Cedentes e suas controladas, diretas ou indiretas, por meio de

contrato de longo prazo".

Não é a primeira vez que Oi vende torres. Em abril, durante teleconferência de

imprensa de resultados, o ex-diretor de Relações de investidores da

concessionária, Alex Zornig, informou que a tele tinha vendido os direitos de

uso de 4 mil torres de telefonia fixa, pelos quais embolsou R$ 1 bilhão,

montante que já entrou no caixa ao longo do mês de abril e deve ser

contabilizado no balanço deste segundo trimestre.

À época, o executivo - que saiu da Oi com a chegada do português Zeinal Bava -

deixou claro que a operação estava inserida na estratégia da Oi de alienação de

bens não essenciais visando reduzir o endividamento; e seguia outra venda

efetivada em dezembro, quando a companhia vendeu as primeiras 1,2 mil torres por

R$ 516 milhões, neste caso envolvendo ativos da telefonia móvel. Zornig não

informou quantas torres a Oi possui em todo o Brasil, mas limitou-se a confirmar

que o potencial de venda é muito maior do que o já efetivado até agora. “Temos

muita bala na agulha”. Agora, a empresa se desfez de mais 2.113 torres para a

SBA Torres.

Leia a íntegra do comunicado da Oi sobre a venda das torres.

Oi S.A. (“Oi” ou “Companhia”), em atendimento ao art. 157, §4º, da Lei nº

6.404/76 e nos termos da Instrução CVM nº 358/02, vem informar aos seus

acionistas e ao mercado em geral que celebrou, no dia 12 de julho de 2013, em

conjunto com sua controlada Telemar Norte Leste S.A. (“Telemar” e, em conjunto

com a Oi, “Cedentes”), um contrato com SBA Torres Brasil Ltda. (“Cessionária”),

pelo qual se comprometeu a ceder o direito de exploração comercial e uso de

2.113 Torres de Telecomunicações e respectivas áreas nas quais estão localizadas

(“Áreas”), em contrapartida ao recebimento do valor total de R$ 686.725.000,00,

na data de fechamento (“Fechamento”), sujeito a determinados ajustes previstos

contratualmente, sem que haja a transferência, direta ou indireta, da

propriedade das referidas Torres de Telecomunicações e Áreas (“Transação”).

A Transação traz como benefícios diretos para a Companhia a otimização de

recursos e a transferência dos custos de operação e manutenção dos ativos para a

Cessionária, ao mesmo tempo em que assegura a continuidade da prestação dos

serviços referentes à concessão do Serviço de Telefonia Fixo Comutado – STFC –,

na medida em que a Transação também compreende a locação de espaço nestas mesmas

Torres de Telecomunicações e Áreas pela Cessionária em favor das Cedentes e suas

controladas, diretas ou indiretas, por meio de contrato de longo prazo. A

implementação da Transação está sujeita ao cumprimento de condição precedente

prevista

------------------------------------------

Leia na Fonte: Estadão

[15/07/13]

BTG compra empresa de cabos submarinos da Oi por R$ 1,7 bilhão - por Mônica

Ciarelli e Rodrigo Petry

Acordo faz parte da estratégia da empresa de telecomunicações de vender ativos

para reduzir seu endividamento, que em março chegava a R$ 27,5 bilhões

SÃO PAULO e RIO - A Oi anunciou nesta segunda-feira mais uma leva de venda de

ativos, que vão reforçar seu caixa em cerca de R$ 2,5 bilhões. O maior negócio

foi a venda da GlobeNet, empresa de cabos submarinos, a um fundo do BTG Pactual

por R$ 1,745 bilhão. A empresa também repassou para a SBA Torres Brasil, por R$

686,7 milhões, os direitos de exploração de 2.113 torres de telefonia.

As vendas fazem parte da estratégia já anunciada pela Oi de sair de segmentos

menos rentáveis e tentar reduzir seu endividamento. Desde dezembro, já foram

negociados ativos avaliados em cerca de R$ 4 bilhões.

No caso do BTG, é o segundo grande negócio na área de infraestrutura anunciado

em pouco mais de um mês. Em junho, o banco anunciou um acordo para a compra de

50% da Petrobrás Oil & Gas, que reúne os ativos da estatal brasileira de

petróleo na África, por US$ 1,525 bilhão. Foi criada ainda uma joint venture

entre BTG e Petrobrás para a exploração de petróleo no continente africano.

Segundo fato relevante enviado à Comissão de Valores Mobiliários (CVM), a

transação anunciada ontem inclui a transferência para o fundo BTG Pactual YS

Empreendimentos e Participações de um "sistema de cabos submarinos de fibra

ótica de 22,5 mil km detido pela GlobeNet, composto por dois anéis de cabos

submarinos protegidos, interligando pontos de conexão entre Estados Unidos,

Ilhas Bermudas, Colômbia, Venezuela e Brasil".

Fôlego. A notícia da venda dos ativos da Oi foi bem recebida pelos investidores

por dar mais fôlego financeiro ao grupo. As ações ordinárias (ON) fecharam com

alta de 9,89% e as preferenciais (PN), com valorização de 9,88%.

No mercado, a estratégia de desinvestimento da companhia é considerada positiva.

Mas, alertam analistas, os recursos não garantem o pagamento em agosto da

antecipação dos dividendos de 2013, que somaria R$ 1 bilhão, mas está

condicionado a uma redução do endividamento em relação à geração de caixa (Ebitda).

A política de remuneração dos acionistas prevê que o pagamento só seja feito

quando a relação entre a dívida líquida e o Ebitda ficar abaixo de 3 vezes. No

resultado do primeiro trimestre, essa relação ultrapassou o limite ao ficar em

3,05 vezes. A dívida líquida ao final de março era de R$ 27,495 bilhões.

A Oi já deixou claro que a definição sobre os dividendos só levará em conta a

relação entre dívida/Ebitda do segundo trimestre. Ou seja, qualquer reforço de

caixa futuro não entra nesse cálculo.

Para analistas, a Oi poderia optar também por postergar os dividendos,

priorizando a amortização do principal da dívida e seu custo financeiro. "A

situação financeira da empresa está desbalanceada pelo desejo dos sócios de

tirar o máximo de dividendos. O mercado está certo de que essa situação é

insustentável", diz o analista da Gradual Investimentos, Flavio Conde.

Apenas as recentes vendas superam em mais da metade o valor de mercado em bolsa

da Oi, de cerca de R$ 5,8 bilhões, segundo os cálculos de Conde. "A empresa está

transformando ativos imobilizados em dinheiro vivo para reduzir seu

endividamento", concluiu. Apenas em 2013, as ações ON e PN da Oi se

desvalorizaram mais de 50%.

Eduardo Tude, da consultoria Teleco, avalia que a venda de ativos é positiva

para a companhia ganhar mais fôlego financeiro visando viabilizar investimentos

em segmentos estratégicos, como os serviços de banda larga fixa e tecnologias 3G

e 4G. "É importante focar em segmentos mais rentáveis para não perder espaço

para a concorrência em cidades mais lucrativas."

---------------------------------------------

Leia na Fonte: G1

[25/04/08]

Entenda o processo de fusão entre Oi e Brasil Telecom

União das duas operadoras criará 'supertele' que será 'líder isolada' do mercado

nacional.

Para que negócio se concretize, Anatel terá que promover mudança na legislação

do setor.

O acordo anunciado pela Oi e pela Brasil Telecom poderá criar uma "supertele

verde e amarela" - operadora de atuação quase nacional, com sócios majoritários

brasileiros que se tornará a maior do setor no Brasil. A mudança afetará mais de

20 milhões de brasileiros, clientes das duas companhias.

Segundo o fato relevante divulgado nesta sexta-feira (25) pela Oi, o valor do

negócio é de R$ 5,86 bilhões - valor acima das expectativas de mercado.

Entretanto, o negócio depende de uma mudança na legislação do setor de telefonia

no Brasil, o chamado Plano Geral de Outorga (PGO), que não deve sair

imediatamente.

Entenda os principais fatos da união entre as duas empresas:

Mapa da telefonia

Com a privatização do setor de telecomunicações, em 1997, a telefonia fixa no

Brasil ficou dividida em três grandes áreas. Com a pulverização do sistema

Telebrás, a Brasil Telecom ficou com os estados do Sul, do Centro-Oeste e com os

estados do Acre, Rondônia e Tocantins. A Oi (nome que a Telemar adotou desde

março de 2007, quando promoveu uma reestruturação de sua imagem) ficou com a

região Sudeste (exceto São Paulo), com o Nordeste e os demais estados do Norte.

A espanhola Telefônica ficou com o mercado paulista. Com a criação da "supertele",

essa configuração poderá mudar.

Acordo entre os sócios

A união de Oi e Brasil Telecom já vem sendo discutida há algum tempo.

Entretanto, era necessário que os sócios chegassem a um acordo sobre pendências

judiciais para que o negócio tivesse chances de decolar. No fim de março, as

partes envolvidas atingiram um consenso, que vai resultar na saída do Citigroup

e da GP Participações do setor. O banco Opportunity, que tem cotistas tanto na

Brasil Telecom quanto na Oi, também deixa o negócio. Assim, o Opportunity também

fica livre de processos judiciais movidos contra ele. “Às vezes, é melhor

desistir de brigar”, disse um consultor entrevistado pelo G1.

Uma operadora brasileira

A nova operadora passará a ser controlada por dois sócios brasileiros: Carlos

Jereissati, do Grupo LaFonte, e Sérgio Andrade, da Andrade Gutierrez. Além de

usar dinheiro próprio, eles usariam empréstimos do Banco Nacional do

Desenvolvimento Econômico e Social (BNDES) para completar o dinheiro necessário

para concretizar o negócio. Os dois empresários teriam o controle da nova

operadora.

Tamanho da 'supertele'

A união de Brasil Telecom e Oi resultaria na criação de uma "supertele" no

Brasil: a nova empresa teria cerca de 22 milhões de clientes em telefonia fixa e

20 milhões na telefonia celular. “Caso a operação seja confirmada, consideramos

a notícia positiva para a Oi, que pagará um preço justo pelos excelentes ativos

da Brasil Telecom”, disse ao G1 a analista Jaqueline Lison, da Corretora Fator.

Ranking da Bovespa

De acordo com a consultoria Economatica, com a fusão, a nova Oi será a quarta

maior empresa em faturamento entre as listadas na Bolsa de Valores de São Paulo

(Bovespa). Considerados os faturamentos da Oi e da Brasil Telecom, a nova

companhia teria receita de R$ 28,6 bilhões, ficando atrás de Petrobras (R$ 170

bilhões), Vale (R$ 64,7 bilhões) e Gerdau (R$ 30,6 bilhões) e passando à frente

de companhias como Elebrobrás, Ultrapar, Ambev e Braskem. Na América Latina,

apesar da fusão, a empresa ficaria atrás de duas empresas mexicanas de

telecomunicações.

Negociação com o governo

Em paralelo com a negociação interna, as empresas também vinham trabalhando pela

mudança no Plano Geral de Outorgas (PGO), imprescindível para a realização do

negócio. A Associação Brasileira de Concessionárias de Serviço Telefônico

Comutado (Abrafix), que reúne as companhias de telefonia fixa, defende que a

mudança na legislação, que abriria caminho para a união das duas empresas sob o

nome Oi, representaria uma evolução no setor brasileiro.

Competição com gigantes

O governo brasileiro tem feito pronunciamentos encorajadores à união das duas

empresas e à mudança na legislação. Com dois brasileiros no comando, a

incorporação da Brasil Telecom pela Oi abriria a porta para a criação de uma "supertele"

nacional, a exemplo da que existe no México. A empresa mexicana, aliás, tem

grande importância no mercado brasileiro, pois é proprietária da Embratel e da

Claro.

Mudança de regras

Para que o negócio saia, o Plano Geral de Outorgas da telefonia fixa, definido

pela Agência Nacional de Telecomunicações (Anatel), terá de mudar. Segundo o

advogado Floriano Azevedo Marques Neto, advogado especializado em

telecomunicações e professor da USP, são dois os artigos que atualmente impedem

o negócio entre Oi e Brasil Telecom. O artigo 7 impede que um mesmo grupo tenha

concessões em regiões distintas. O artigo 14 impede que a concessionária de uma

área compre o controle de empresa responsável por outra sem desistir de sua

primeira concessão.

Processo de mudança

Segundo o advogado, na melhor das hipóteses o processo de mudança do PGO vai

sair em dois meses. Isso porque, antes da elaboração do decreto presidencial, o

texto precisa ser elaborado pelo Anatel, passar pelo conselho consultivo da

agência e por uma consulta pública. Depois disso, o conselho diretor da Anatel

vai analisar as mudanças propostas e então elaborar o texto final. "Dois meses é

o processo no 'fast track'. Em condições normais, não vejo isso saindo antes do

fim do primeiro semestre", explicou o advogado.

Governo agiliza processo

O ministro das Comunicações, Hélio Costa, disse à imprensa que a união das duas

operadoras é “positiva” e trará “grandes benefícios ao consumidor”. Segundo ele,

os ganhos de escala de uma grande operadora podem ser revertidos ao consumidor.

Ele e o presidente da Anatel, Ronaldo Sardenberg, já estão discutindo a mudança

no PGO – que é o marco regulatório do setor – e deve ganhar uma nova “cara” para

os próximos dez anos.

Autorização da Anatel

Enquanto o novo PGO não for assinado pelo presidente Lula, Brasil Telecom e Oi

não podem solicitar à Anatel a aprovação do negócio. Isso porque, segundo

Marques Neto, a agência analisa a legislação para aprovar ou não um negócio - e,

pelo menos por enquanto, ela não permite a união das duas empresas. Por isso,

não pode haver acordo formal entre as companhias enquanto a legislação não

mudar, explica o advogado.

Consumidor

Órgãos de defesa do consumidor estão se pronunciando de forma contrária à união

das duas empresas – isso porque, segundo a própria Anatel, a subdivisão das

regiões brasileiras foi uma forma de evitar a concentração do mercado. A

Associação Brasileira de Defesa do Consumidor (Pro Teste) diz que já existe um

histórico que mostra que o consumidor perde em casos de fusões. Segundo Maria

Inês Dolci, coordenadora institucional da Pro Teste, há mais transtornos para o

cliente – que não sabe onde reclamar – e também queda da qualidade e alta do

preço dos serviços.

---------------------------------------------------

Leia na Fonte: Convergência Digital

[24/07/13]

Como no 1º trimestre, Oi supera limite de endividamento - por Luís Osvaldo

Grossmann

Assim como no primeiro trimestre, a Oi voltou a superar o limite de

endividamento conforme demonstraram os resultados do segundo trimestre e nesta

quarta-feira, 24/7, anunciou ao mercado financeiro que não fará distribuição de

dividendos.

“Os dados levantados até o momento relativos ao trimestre encerrado em

30/06/2013 apontam que a alavancagem da Companhia ultrapassou o limite de três

vezes o índice Dívida Líquida (incluindo a remuneração a ser paga no exercício)

/ EBITDA”, diz o comunicado ao mercado.

“Em vista disso, não foi observada essa condição, considerada essencial para a

companhia, para se efetuar o pagamento dos dividendos aos acionistas no mês de

agosto”, completa a operadora. Os resultados do segundo trimestre serão

apresentados em 13/8.

-------------------------------

Leia na Fonte: ClippingMP - Origem: Valor Econômico

[10/05/13]

'Crise de confiança' leva Oi a perder 40% de valor no ano - por Cibelle

Bouças

A melhora apresentada pela Oi em alguns de seus resultados financeiros no

primeiro trimestre do ano não foi suficiente para interromper a trajetória de

queda nos preços das ações da companhia. No acumulado do ano até o fechamento de

quinta-feira na Bovespa, as ações preferenciais da Oi acumulavam queda de 40,5%

e encerraram o pregão cotadas a R$ 4,52. Em 12 meses, a empresa perdeu 46% de

seu valor de mercado, baseado no preço das ações, chegando a R$ 7,8 bilhões.

Para analistas, a queda das ações deve-se a uma "crise de confiança" em relação

aos sócios controladores da Oi e não reflete a sua performance no mercado de

telefonia.

"A Oi apresentou crescimento de receita pequeno nos últimos quatro trimestres,

mas consistente. Olhando os fundamentos, o resultado foi bom", afirmou um

analista de banco que prefere manter seu nome em sigilo. Nos últimos quatro

trimestres, a Oi registrou aumento na receita de 9,7%, 15%, 6,2% e 3,5%,

respectivamente, chegando a R$ 7,04 bilhões de janeiro a março deste ano.

O lucro antes dos juros, impostos, depreciação e amortização (Ebitda) também

obteve avanços. No primeiro trimestre, cresceu 6,6%, para R$ 2,15 bilhões (mais

no gráfico). Esse resultado foi impulsionado por um ganho não recorrente de R$ 1

bilhão com a venda de torres de telefonia. A companhia informou que avalia a

venda de outros ativos não essenciais ao seu negócio para ampliar o saldo de

caixa, fazer frente à necessidade de investir R$ 6 bilhões no ano e manter a

política de distribuição de dividendos de R$ 2 bilhões, sem elevar o nível do

endividamento, que no primeiro trimestre já chegou a 3,05 vezes o Ebitda.

Procurada pelo Valor, a Oi informou, via comunicado, que parte das vendas de

ativos já está próxima da conclusão. "O objetivo é manter a relação dívida

líquida/Ebitda no patamar de até três vezes ao longo deste ano", afirmou.

Analistas ponderam que o aumento do endividamento no primeiro trimestre já era

esperado, assim como a manutenção dos dividendos e dos investimentos. "O

problema é que a saída de Francisco Valim [presidente da Oi demitido em janeiro]

gerou uma crise de confiança", afirmou um economista de um grande banco.

Para esse economista, a Oi teria chegado a uma situação limite, tendo em vista

que a expectativa de receita para o semestre não seria suficiente para pagar a

primeira parcela dos dividendos em agosto sem elevar mais as dívidas. "Ou a Oi

revê as suas metas de investimento, ou a meta de dividendos, ou vai precisar

fazer uma mudança societária para fazer caixa", afirmou ele.

As opções mencionadas são complexas de se executar. Como as demais operadoras, a

Oi precisa reforçar investimentos em infraestrutura de redes e tecnologia para

melhorar a qualidade dos serviços, ampliar a cobertura e implantar a telefonia

móvel de quarta geração (4G). Reduzir o investimento agora pode tornar mais

difícil a disputa com as concorrentes.

Em relação à redução do dividendo, a companhia informou que manterá a meta de

distribuição de R$ 2 bilhões "desde que a relação dívida líquida/Ebitda seja

menor ou igual a três". A Telemar Participações, holding que agrega os

acionistas controladores da Oi, está em uma situação na qual é difícil abrir mão

de um dividendo extra. Em 2012, a companhia registrou um prejuízo líquido

atribuído aos controladores de R$ 297,4 milhões. Em março, aprovou uma terceira

emissão de notas promissórias de até R$ 100 milhões para compor o seu caixa.

Sem reduzir a dívida ou dividendos, o equilíbrio entre caixa e endividamento

passa a depender da venda de ativos. A CGD Securities calcula que a Oi tenha 39

prédios e 4 mil torres para vender, o que poderia gerar R$ 1,5 bilhão no ano. A

Oi tem gastos previstos em R$ 11 bilhões no ano (incluindo investimentos,

dividendos e despesas financeiras), para um Ebitda de R$ 9,08 bilhões. "Com a

venda de ativos, a empresa mantém a relação dívida/Ebitda em três. Mas a sua

dívida ainda é cara, com juros de 8%, e a receita não crescerá 8%. Seria melhor

reduzir o endividamento", disse outro analista.

--------------------------------------

Leia na Fonte: Estadão

[05/09/12]

Oi deixa de pagar fornecedores por um mês - por Renato Cruz

Decisão preocupa credores da operadora, que argumentou, em carta, que medida é

resultado da atualização do sistema SAP

SÃO PAULO - A Oi decidiu que não pagará nenhuma conta neste mês. Ela distribuiu

uma carta na semana passada informando que, por conta da instalação de uma nova

versão do sistema de gestão empresarial SAP, "não realizará pagamentos aos seus

fornecedores durante o mês de setembro".

Todos os pagamentos deste mês foram adiados para 10 de outubro. A partir do

próximo mês, a empresa pagará fornecedores somente no dia 10, ou no dia útil

posterior.

A situação preocupa os fornecedores, pois muitos deles dependem do pagamento da

Oi para honrar seus próprios compromissos. Mesmo grandes empresas podem receber

um impacto negativo substancial por causa da decisão da Oi. Somente uma delas

tem uma conta de cerca de R$ 160 milhões a receber da operadora em setembro.

Nesta quarta, a Associação Brasileira da Indústria Elétrica e Eletrônica (Abinee)

enviou uma carta ao presidente da Oi, Francisco Valim, pedindo que a suspensão

dos pagamentos seja revista. "A decisão coloca em risco a saúde financeira dos

fornecedores", argumentou a Abinee, na sua carta à Oi. A associação também

defende que a concentração dos pagamentos no dia 10 de cada mês seja feita de

forma escalonada, para não prejudicar os compromissos já agendados.

"Parece uma medida para fazer o caixa ficar mais polpudo", afirmou uma fonte da

indústria, que pediu para não ser identificada. A Oi fecha neste mês o balanço

do terceiro trimestre e, na visão dessa fonte, a suspensão do pagamento poderia

dar um reforço no caixa da empresa, para melhorar os números do período.

Gestão. Uma fonte da Oi, porém, nega que a medida tenha algum motivo além da

mudança no SAP. "Já era uma medida prevista", disse. A Oi passou recentemente

por uma reestruturação societária, em que o número de empresas no grupo foi

reduzido. A empresa tinha um sistema de gestão SAP rodando na Brasil Telecom e

outro na Oi e, neste mês, resolveu consolidá-los.

Um sistema de gestão empresarial como o ERP é formado por vários módulos, como

finanças, contabilidade, recursos humanos, vendas e compras. "É estranho o SAP

não funcionar para pagar, mas funcionar para receber", disse uma fonte da

indústria. "Essa suspensão de pagamentos vai repercutir muito negativamente no

mercado, na imagem da companhia."

Em seu comunicado, a Oi afirma: "Estamos nos preparando para a entrada de uma

nova versão do SAP/R3 (ECC-6), que irá garantir segurança, agilidade, integração

e redução de custos". O adiamento dos pagamentos de setembro seria "para que os

processos sejam adequados e sistemas parametrizados com qualidade".

Nesta quarta-feira, as ações preferenciais da Oi fecharam em queda de 1,18% na

Bovespa, cotadas a R$ 7,56, enquanto os papéis ordinários perderam 0,56%,

ficando em R$ 8,90. O comportamento foi na contramão do mercado, já que o índice

Bovespa subiu 1,12% na sessão passada.